在世界经济论坛公布的《2018年全球竞争力报告》中,美国以85.6的成绩(满分100分)摘得整体最佳表现桂冠,自2007-2009年金融危机以来再次成为全球最具竞争力经济体。越来越多企业选择投资美国市场,但都不可避免地会涉及税务问题。创百汇在本文中主要为您介绍美国公司注册前需要了解哪些税务知识?

一、美国税务体系的不同之处

随着“一路一带”推进,中国也迎来了改革开放30周年,很多个人和企业都走出国门开拓海外市场,其中进军美国市场,注册美国公司成为很多公司的发展计划。那么,美国的税收你知道多少呢?其实,美国的税收是综合各项收入的基础上征收的所得税。同时对于财产转让,美国国税局也相应征收不同的“转让税”,包含赠与税、遗产税等。

税法也施加给美国税务居民非常繁重的申报义务,对于违反申报义务的情况有相应非常严苛的惩罚。

1、收入所得(Taxable 需要报税)

工资收入、投资收益(已实现)、银行利息、分红、出租所得等。

2、资产财产(Disclosure 需要申报)

房产、银行账户、股票、基金、理财产品、证券等。

3、可申请外国税收抵免

美国政府虽然是全球征税,但是不双重征。收入的部分已在另一国交税,则可减免部分或者全部在美国应缴税额。

4、外国公司利润如何申报

公司如果没有通过派息获得无需报税;如果拥有超过10%的公司股份,需要做申报。

5、美国的税制体系

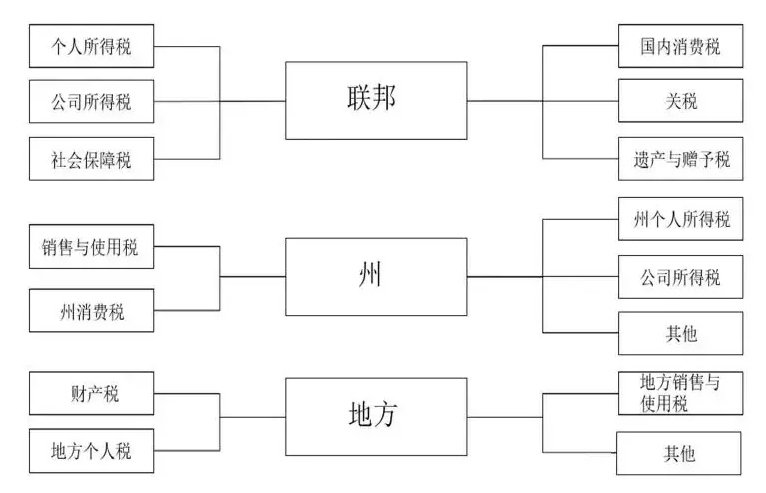

美国现行税制体系与联邦制相适应,由联邦、州和地方三级构成。美国联邦税以个人所得税和公司所得税为其主要收入来源,州税以销售与使用为其主要收入来源,地方税以财产税为其主要收入来源。

美国主要税制体系如下图所示:

二、美国的全球征税制度

1、收入 VS 资产

很多人会误以为是对全球资产进行征税。在美国国税局的眼中,收入与资产是两个不同的概念。税收针对的是个人收入,而不是个人资产。

收入:工作收入,投资获得的利息、分红、和资本利得等;

资产:房地产、土地、金融资产、公司股份、无形资产、天然资源和艺术收藏品等。

2、外国(海外)收入抵免

美国全球征税的原则:美国政府虽然是全球征税,但是不会双重课征。也即是美国的税务居民海外收入的部分已经在另一个国家缴税,则可用于减免在美国应缴纳税额。

同时也并不是所有的海外收入都需要缴税。如果是绿卡持有人或者是公民,这一个税务年度长期在海外工作生活(在美国的天数不超过30天),那么美国针对海外收入有最高10万美金的免税额。

海外收入的免税额必须是主动收入,比如工资销售佣金这类劳动所得,不包含公司分红,银行利息或者是投资回报,也不包括社会福利金,退休金,年金等。

如何计算海外收入免税额是一个比较复杂的问题,创百汇建议您根据自身情况咨询专业注册会计师。

3、中国公司利润如何申报纳税?

美国全球征税制度针对的是个人收入,您持有股份的公司则是另外一个实体。

如果公司利润没有通过分红派息的方式分配给税务居民,则原则上这部分未分配利润无需缴税。但根据持有公司股份的比例,超过股份10%则需要申报海外公司的财务报表。

三、如何判断自己是不是美国税务居民?

1.美国税务居民指的是美国公民或者美国所得税意义上的居住者。美国税务居民分为以下三类:美国公民、中国公民有美国绿卡、中国公民(通过居住测试,在美停留超过183天)。

2.183天居住测试的计算方法是:今年在美国天数(至少31天)+ 去年在美国天数的1/3 + 前一年在美国天数的1/6。超过183天则判定为美国税务居民。

3.除此之外即便不是美国税务居民,如果有在美国的收入,例如投资房产的租金收入,投资移民的利息收入,从收到K-1表格开始,这些原则上都需要报税。

四、美国公司需要注意哪些税务问题?

自美国进行税制调整后,税制越来越人性化以及规范化,很多调整大受创业者以及企业主的欢迎,赴美投资与创业迎来了新一波的热潮。

注册美国公司,总的来讲您需要关注几大税率:联邦税、州税(比重较大的销售税及所得税)、地方税,这些搞清楚了您就可以放心地注册公司了!

值得注意的是:不同公司类型对应的联邦税是不一样,因此要选择适合的公司类型。不同州实施的税收政策也是不一样,选择适合的州注册美国公司更方便企业进行税务规划。

对于已经注册美国公司的企业,创百汇也在此提醒:距4月15日(美国个税季第一次截止日期)还有7天,在此日期前一定要做好以下安排:

延报申请安排。

建议以预估税金的90%-110%预交给IRS,以防被罚款。

更多关于美国公司注册和离岸开户信息,可以联系创百汇顾问。